カテゴリー: 資金調達情報

運送業の資金繰りのポイントは?おすすめの資金調達方法も解説

資金繰りが難しい業種は色々ありますが、中でも運送業は特に資金繰りが困難な業種です。これは、運送業特有のビジネスモデルや商習慣、昨今の社会の変化などによるものであり、ほとんどの運送業者が資金繰りに苦労しています。

運送業者が資金繰りを改善するには、どうすればよいのでしょうか。本稿では、運送業の資金繰りの特徴や問題点、資金繰り改善の方法、おすすめの資金調達方法などを解説します。

資金繰りが難しい運送業

どの業種においても、資金繰りは決して簡単なものではありません。しかし、業種によって難易度の違いはあります。

例えば、現金取引の割合が高い業種と、掛取引の割合が高い業種では、前者の方が圧倒的に資金繰りはラクです。また、同じ掛取引でも、売上回収までに自社が負担する費用が多い業種や、回収サイトが長い業種では、資金繰りの難易度がぐんと高まります。

資金繰りが難しい業種はいくつか挙げられますが、運送業はかなり難易度の高い業種と言われます。

売上増加→資金繰り悪化

なぜ運送業の資金繰りが難しいのかといえば、第一の理由として、売掛金回収までのコスト負担が大きいことが挙げられます。

また、資金繰りの基本的な仕組み、すなわち「売上が増加すれば資金繰りが悪化する」という点においても、運送業は重大な問題を抱えています。

運送業は、売上の変動が大きい業種です。配送の需要が高まる時期は売上も大きくなり、そうでない時期には売上が落ち込みます。売上が大きくなるタイミングは、引っ越しシーズンや、クリスマスなどの記念日を考えると分かりやすいでしょう。

売上が大きくなれば、資金繰りもラクになりそうなものですが、決してそうではありません。運送業においては、売上拡大は配送量の増加を意味し、ガソリン代や人件費の上昇にも直結します。

これらの費用を負担して配送をこなしても、代金を回収できるのは数ヶ月後です。その期間中に資金不足が発生し、なおかつ資金調達に失敗して資金繰りがショートすれば、黒字倒産に至ります。

このように、季節要因による売上の変動幅が大きいことが、運送業の資金繰りが難しい理由です。

業界の構造にも問題あり

このほか、業界の構造にも大きな特徴があります。売掛金の回収に時間がかかることもそうですが、これ以外にも複数の問題があるのです。

例えば、近年、社会問題にもなっている「業務過多」の問題です。ネットショッピングの普及に伴い、運送業者の配達件数は急速に伸びています。国土交通省の資料によれば、平成30年度の宅配便取扱個数は43億個を越えました。

ここ数年で、当日配送サービスもごく一般的となりました。これが、配送件数の急上昇の大きな要因にもなっています。

人材不足が深刻な昨今、配達員の数は不足しています。配送件数の上昇率と、配達員の増加率が一致すれば業務負担は横ばいですが、配達件数が一方的に伸びている状態です。当然、配達員が一日で取り扱う件数は増えており、業務負担は増加の一途をたどっています。

さらに、再配達システムなどの浸透も問題です。再配達を要求されることにより、配達員は最適な効率で配送ルートを組み立てることが難しくなり、業務効率が低下しています。

つまり、現在の運送業は、

“仕事が増えており、売上を伸ばす機会には恵まれている。しかし、仕事の増加に伴う配達員の確保が困難になっており、業務負担の増加や業務効率の低下に悩まされている”

という状況にあります。

上記の通り、売上が伸びると資金繰りは悪化します。さらに、人材不足(=人件費増加)や業務効率低下(=利益率低下)なども起こっている状況です。

このような状況を考えると、運送業の資金繰りがいかに厳しいものであるか、容易に理解できるはずです。

運送業特有の資金繰り悪化要因

上記の内容を含めて、運送業特有の資金繰り悪化要因を見ていきましょう。

回収サイトが長い

上記の通り、運送業では回収サイトが長いのが一般的です。下請法の規制により、売掛金の回収サイトは最長60日、手形の回収サイトは最長120日に規制されているものの、運送業はこの期間いっぱいに指定されているケースが珍しくありません。

他の業種では、売掛金の回収サイトは1ヶ月程度のケースも多いのですが、運送業では2ヶ月程度の設定が多く見られます。また、手形取引の慣習が根強い業界であるため、手形によって3~4ヶ月先の支払いになるケースも多いです。

これが、資金繰り悪化の大きな要因になります。

売上が安定しにくい

運送業の売上は、時期によって変動が大きいのが特徴です。売上が急激に伸びる時期、資金繰りがうまくできていなければ資金不足の危険性が高いです。

資金繰り管理が上手にできている会社では、不足資金を事前に把握することで早いうちから資金調達に取り組めるようにも思えるのですが、実際には困難です。物流は景気と連動するため、景気の急激な冷え込みによって売上が急激に落ち込んだり、経済政策に伴う景気の急な上向きによって売上が急に伸びたりするケースが多いためです。

また、ガソリン価格が急騰落する局面でも、売上が大きく上振れ・下振れすることとなります。これも、売上が安定しにくい原因です。

利益率が低い

運送業は、他の業種と比較して利益率が低いです。赤字企業の割合も多い傾向があります。

上記でも述べた通り、業務負担が増大していること、人材不足が深刻なこと、業務効率が低下していることなどが原因です。

業務負担が増大すれば、給与を引き上げるなどの処遇改善に取り組まなければ、人材確保は困難です。このため、運送業は労務コストが上昇しやすい環境にあります。

また、業務効率の低下は利益率の低下に直結します。利益率が低下すれば、入ってくる現金や手元に残る現金が少なくなるため、資金繰りの悪化を招きます。

イレギュラーな出費が多い

運送業の大きな特徴として、トラブルが起こりやすいこと、トラブルに伴う出費が発生しやすいことが挙げられます。

運送中に交通事故を起こせば、相手方への保証や、配送物の破損に対する賠償などが生じます。また、賠償の必要がなくとも、車両の修理に多額の費用がかかることも想定しておくべきです。

このようなトラブルのたびに出費を迫られ、資金繰りが徐々に悪化していくのです。トラブルの程度によっては、資金繰りを急激に悪化させる可能性もあります。

経費の管理が難しい

最後に、経費の管理が難しいのも運送業の特徴です。売上の変動が激しい、ゆえにコストの変動も激しく管理が難しいといえますが、中でもつかみにくいのが燃料代の変動です。

ガソリン価格は常に変動しています。株式相場や為替相場と同じく、ガソリン相場も将来の値動きを予測することは、プロの相場師でも困難です。したがって、運送業者では、その時々の価格変動に受け入れるほかありません。

ガソリンが安ければ資金繰り負担は軽くなりますが、逆に高騰すれば資金繰りの大きな負担となります。

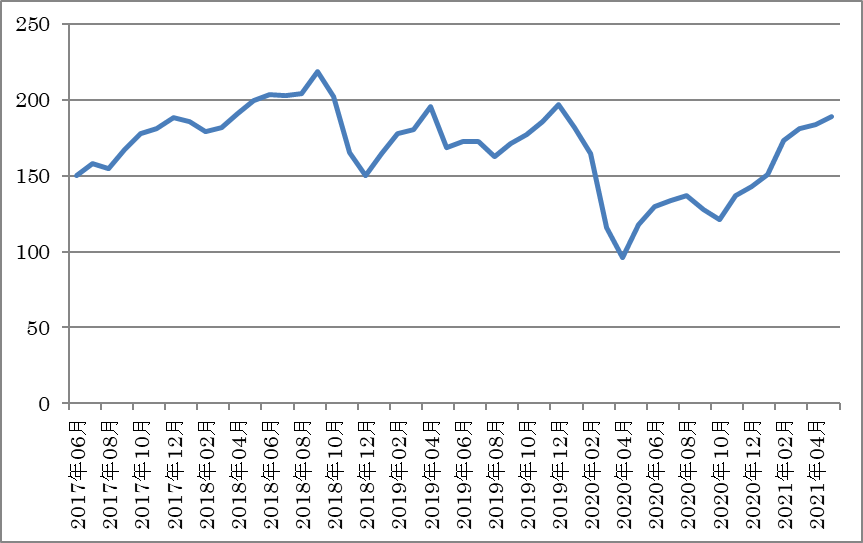

過去5年間における東証ガソリン指数は、以下のように推移しています。

2020年4月の終値で、東証ガソリン指数は100を下回りました。新型コロナウイルス感染症の影響により、経済が急激に冷え込んだ結果です。これにより、ガソリン代による資金繰り負担は軽くなりましたが、経済全体が冷え込んで売上も急減したため、資金繰りがラクになったわけではありません。

その後、経済が実際に回復しないうちから、経済回復への期待が先行してガソリン価格は上昇傾向に入りました。今では、ガソリン価格はコロナ以前の水準に回復しています。

とはいえ、感染拡大は収束したわけではなく、未だに経済は混乱しています。運送業者の売上が十分に回復していない一方で、ガソリン価格が回復しており、このような局面ではガソリン代が資金繰りを大きく圧迫します。

同様の混乱は数年サイクルで見られますが、常に突発的に起こります。普段から備えておくことができず、運送業の資金繰りを難しいものとしています。

運送業で資金繰りを改善するには?

では、運送業で資金繰りを改善するにはどのような方法があるのでしょうか。具体的な方法を見ていきましょう。

小口の取引を増やす

まず考えられるのが、小口の取引先を多く獲得していくことです。これは、売上の回収サイトが長い業種に共通する方法であり、資金繰り改善に一定の効果があります。

例えば、売上100・回収サイト3ヶ月の取引先1社と、売上10・回収サイト3ヶ月の取引先10社を比較するとどうでしょうか。

前者の場合、3ヶ月に1回のペースで100の売上が入ってきます。100の売上を待っている間に資金繰りがショートすることも考えらえます。

後者では、3ヶ月の間に10回、10の売上がバラバラに入ってきます。時期をずらしながら、100の売上を10分割で回収していることと同じであり、資金繰りショートの危険性が低下します。

さらに、大口の顧客が倒産した場合、連鎖倒産の危険が大きいです。小口の取引を多く獲得しておくことは、リスクの分散にもつながります。

このように、少数の大口取引をするよりも、多数の小口取引を行ったほうが資金繰りは安定しやすいです。

業務改善に取り組む

基本的に業務効率が悪い運送業ですが、だからこそ業務改善に努め、効率化を図ることが欠かせません。これによって、固定費を削減し、資金繰りを改善していくことも可能です。

例えば、運送業ではデジタルタコグラフの導入が効果的です。これにより運行データや位置情報などを記録することで、

「配送経路の最適化による効率アップ、ガソリン代の削減」、「安全意識の向上による交通事故の防止」

などにより経費削減が期待できます。

また、業務改善に伴い利用できる助成金も多いです。例えば、働き方改革推進支援助成金では、デジタコの導入に伴い助成金の支給を受けることができます。

助成金を活用しながら業務改善を進めるならば、資金繰りの負担を大幅に軽減できます。

運送業が利用できる資金調達方法10選

上記の通り、運送業は様々な問題を抱えており、倒産リスクも高いといえます。

2021年の小規模企業白書によれば、運送業(運輸業・郵便業)の廃業率は2.5%でした。

運送業界の厳しさを考えると、今後はさらに倒産リスクが高まる可能性があります。

運送業者が倒産に至る根本的な理由は、資金繰りの破綻です。

資金繰りが回らなくなった運送業者は、買掛先や従業員への支払い、銀行への返済などができなくなり、信用を失い、事業の継続が不可能になるのです。

したがって、運送業者が倒産を回避するには資金繰りを維持する必要があり、資金繰りを維持するには資金調達が欠かせません。

ここからは、運送業が利用できる資金調達方法を解説していきます。

1.銀行のプロパー融資

資金調達が必要になったとき、運送業者の多くは銀行からの借入れを考えるでしょう。

運送業に限らず、銀行融資は資金繰りの軸にすべき資金調達方法です。

しかしながら、銀行融資は審査が厳しく、運送業にとって利用しにくい資金調達方法でもあります。

銀行融資の種類の中でも、運送業にとって最も魅力的なのがプロパー融資です。

プロパー融資とは、信用保証協会などの保証をつけずに、銀行が独自に融資するものです。

言い換えれば、プロパー融資は貸倒れリスクを全て銀行が受け入れるため、審査のハードルはかなり高いといえます。

運送業者がプロパー融資で資金調達するのは容易ではありません。

そもそも、銀行融資は全般的に審査が厳しいです。

銀行は、融資先を基準に審査します。

運送業者が融資を依頼した場合、中長期の業績の推移、財務内容などを精査し、返済力を分析します。

銀行が返済原資とみなすのは、本業から得られる利益だけです。

運送業の場合、運送業務によって得た売り上げからコストを差し引き、最終的に手元に残る利益を返済原資とみなします。

上記の通り、運送業は売上が不安定であり、利益率も低いです。

これは、銀行にとって大きな悪材料と言わざるを得ません。

結局のところ、利益は売上に含まれるわけですから、売上が安定しなければ、返済力も安定しません。

さらに、運送業は経費率の変動によって利益率も不安定になりやすく、これも返済力の不安定性とみなされるでしょう。

そして何より、利益率が低いのが問題です。

なんとか黒字を維持している状態の運送業者も少なくありません。

そのような運送業者は、経費率の上昇や売上の減少など、ちょっとしたことで赤字転落の恐れがあります。

赤字ということは利益が出ておらず、返済原資がマイナスの状態です。

つまり、運送業者は基本的に返済力が低く、将来的な返済力も見通しにくい(赤字転落の恐れも十分にある)といえます。

これでは、銀行が融資を渋るのも無理はないでしょう。

したがって、銀行が運送業者に融資する際には、よほど経営内容が良い運送業者でないかぎり保全を求めます。

運送業の資金調達方法として、プロパー融資は理想的ではあるものの、あまりあてにはなりません。

2.不動産担保融資

運送業が銀行融資で資金調達するには、何らかの形で保全を提供する必要があります。

簡単に言えば、担保・保証を提供するということです。

日本の銀行は、慣習的に不動産担保を好みます。

不動産担保の掛け目の中間値は上限で70%程度です。

したがって、1億円の不動産を所有している運送業者は、7000万円程度まで資金調達できる可能性があります。

実際に、経営に問題を抱えている運送業者が、不動産担保によって銀行から資金調達できた例はたくさんあります。

運送業が資金調達する際、なぜ銀行が担保を重視するかといえば、銀行融資が法的に消費貸借に当たるためです。

民法では、消費貸借について以下のように定めています。

(消費貸借)

第五百八十七条 消費貸借は、当事者の一方が種類、品質及び数量の同じ物をもって返還をすることを約して相手方から金銭その他の物を受け取ることによって、その効力を生ずる。

出典:出典:e-Gov法令検索「第五節 消費貸借」

これは、銀行融資には返済義務が伴い、金銭その他の物によって返還するということです。

「金銭」とは運送業が本業から得る利益を指します。

しかし、運送業は売上が不安定であり、利益率も低いため、赤字になる(金銭による返還が不可能になる)可能性もあります。

その場合には「その他の物」、すなわち担保資産の処分によって返還することも可能ということです。

つまり、融資先の運送業者から不動産担保を取っておけば、銀行は貸倒れリスクを大幅に軽減でき、多少問題のある運送業者にも融資しやすくなります。

しかしながら、運送業者が不動産担保によって資金調達するのは、現実的に困難な場合が少なくありません。

というのも、運送業は事業内容的に不動産を持ちにくいからです。

近年、個人が軽貨物での運送業を営む例が増えています。

この場合、事業に必要なのは車一台のみで、事業用の不動産を持つケースは稀です。

法人の運送業でも、大手であれば集配センターや倉庫などの形で不動産を持つことがありますが、中小では不動産を所有していない運送業者が多いです。

したがって、不動産を担保として銀行から資金調達することは、運送業にはあまりおすすめできません。

3.ABL

運送業が銀行から資金調達する際、ABLを推奨する専門家がいます。

ABLはAsset Based Lendingの略であり、動産・債権を担保とする融資制度です。

担保付融資の一種ですから、プロパー融資を受けられない運送業者でも資金調達できる可能性があります。

また、ABLは不動産ではなく動産を担保とするため、不動産を所有していない運送業者でも利用しやすいというわけです。

ABLの対象となる担保資産には、有価証券、売掛債権、在庫、機械などがあります。

運送業ならば、トラックなどの車両を必ず所有しています。

車両も動産の一種であり、ABLの対象です。

したがって、ABLを活用すれば、車両を担保として銀行から融資を受けられる可能性があります。

車両の担保評価について明確なデータはありませんが、機械全般に対する掛け目の中間値は実行ベースで70%、上限で80%とされており、不動産よりも高い水準です。

このように考えると、ABLは運送業に適した資金調達方法にもみえます。

しかしながら、実際に活用するのは容易ではありません。

まず、ABLの普及率は低いです。

日本の銀行は、長い間不動産担保に依存してきました。

近年、不動産担保への依存を見直す動きがあるものの、まだまだ「担保≒不動産」というのが実情です。

ABLを取り扱う銀行は増えていますが、積極的な対応はあまり期待できません。

運送業者がABLの利用を申し込んだ際、銀行側の問題(車両の担保評価を行う能力がない、担保資産の管理能力がないなど)で利用を断られたり、好条件で利用できなかったりすることがしばしばです。

また、運送業がABLで調達する場合、担保とする車両は運送業者の所有でなければなりません。

車両の取得時にローンを組んでいる場合、ローンが終わるまではローン会社が所有権を持ちます。

所有権がない以上、運送業者自身の所有資産ではなく、担保としても活用できないのです。

もちろん、車両のリースを受けている運送業者も同様です。

したがって、日ごろ業務で車両を使っていても、ABLでは資金調達できないという運送業者が少なくありません。

とはいえ、仕組み的にはABLと運送業の相性が良いことも事実です。

たくさんの車両を所有しており、なおかつ取引先の銀行がABLに積極的であれば、ABLでの資金調達も検討してみてください。

4.保証付融資

プロパー融資で資金調達できず、担保付融資も利用できない運送業者は、保証付融資での資金調達をおすすめします。

保証付融資は、債務保証を受けることで借り入れるものです。

信用保証協会の保証付融資

保証付融資のうち、運送業の資金調達によく利用されているのが信用保証協会の保証付融資です。

信用保証協会が債務を保証し、融資先の運送業者が返済できなくなった場合には8~10割を弁済します。

これにより、銀行はほとんどリスクを負わずに融資できるというわけです。

そのため、銀行は保証付融資を好みます。

無保証では融資を受けられない運送業者も、保証付きであれば融資を受けられるケースが多いのです。

信用保証協会保証付融資の保証枠は、無担保で8000万円、有担保で2億8000万円が上限です。

運送業は担保付融資が難しいため、無担保8000万円の枠で資金調達することになるでしょう。

もっとも、必ずしも8000万円の保証枠が与えられるとは限らず、保証審査によって決まります。

運転資金の場合、保証枠の上限は月商の3ヶ月分が目安です。

平均月商1000万円の運送業者であれば、信用保証協会保証付融資によって3000万円程度の資金調達が可能となります。

もちろん、経営や信用に問題を抱えている運送業者は、信用保証協会から保証を断られる(保証審査に落ちる)こともあります。

また、既に保証枠の上限に達している場合、ある程度返済が進まなければ追加の資金調達はできません。

このほか、信用保証協会に保証料を支払わなければならないこともデメリットです(保証料率の目安は借入総額の1.5%程度)。

ノンバンクの保証付融資

現在、信用保証協会を利用できない運送業者も多いことでしょう。

というのも、コロナ禍において、多くの運送業者が特別枠での保証付融資を利用したためです。

特別枠とは、通常の保証枠以外に特例的に認められるものであり、通常枠を使い切っている運送業者でも、特別枠による保証付融資が認められます。

コロナ終息後、特別枠での借り入れの返済が始まり、資金繰りに苦しむ運送業者や倒産に追い込まれる運送業者が増えています。

特別枠で資金調達した運送業者は、まず特別枠の借入れを返済し、その後通常枠の返済に移ります。

特例措置が終了した今、特別枠の返済が進んだからといって、再び特別枠で資金調達することはできません。

今後の保証付融資は、あくまでも通常の保証枠を使うこととなり、保証枠の回復に長い期間を要します。

そのため、資金調達に行き詰まり、資金ショートや倒産に陥る運送業者が増えているのです。

現在、信用保証協会の保証付融資を利用できずに悩んでいる運送業者は、ノンバンクの保証付融資を検討してみてください。

これは、ノンバンクが債務を保証し、銀行から融資を受けるものです。

信用保証協会には信用保証協会の保証枠があり、ノンバンクにはノンバンクの保証枠があります。

したがって、信用保証協会の保証枠に余裕がない運送業者も、ノンバンクの保証枠によって資金調達できる可能性があります。

ただし、ノンバンクの保証付融資は保証料が高く、保証枠も小さいのが難点です。

信用保証協会を利用できる運送業者は、あえてノンバンクの保証を受ける必要はないでしょう。

公的融資

銀行融資で資金調達できない運送業者も多いです。

業績悪化が続いている運送業者、赤字決算の運送業者、債務超過に陥っている運送業者などは、銀行融資を受けられない可能性が高いです。

また、リスケジュール中の運送業者、税金や社会保険料を支払っていない運送業者、開業後間もない運送業者なども、銀行は決して融資しません。

このうち、融資が100%NGといえるのは、税金や社会保険料の滞納です。

その他の理由であれば、銀行融資で資金調達できずとも、公的融資によって資金調達できる可能性があります。

5.日本政策金融公庫

公的融資の代表は、日本政策金融公庫の融資制度です。

日本政策金融公庫は、政府の100%出資によって運営されています。

民間金融機関の補完を目的としており、銀行が融資できない運送業者も融資対象としているのが魅力です。

銀行と日本政策金融公庫は、融資審査が大きく異なります。

銀行の融資審査は、あくまでも現在の経営を重視します。

まず、過去から現在までの推移を分析し、現時点での返済力を把握します。

現時点で返済力に問題がある運送業者には決して融資しません。

さらに、将来的な(少なくとも融資期間中の)返済力も分析し、融資期間中の返済力が維持できない運送業者も審査に落ちます。

これに対して、日本政策金融公庫は将来性を重視するのが特徴です。

過去から現在の推移があまりよくなく、銀行融資を受けられない運送業者でも、今後の事業計画次第では融資を受けられる可能性があります。

例えば、業績悪化によって銀行融資を受けられない運送業者は、業績回復の見通しを立て、説得力のある事業計画を立てることができれば、日本政策金融公庫で資金調達できるでしょう。

また、運送業での開業を予定している場合や、開業後間もない運送業者も、日本政策金融公庫がおすすめです。

銀行は業歴を重視するため、開業前や開業後間もない運送業者には融資しません。

このような運送業者は、そもそも過去から現在の業績データがなく、審査のしようがないのです。

しかし、日本政策金融公庫は創業融資に対応しています。

事業計画さえしっかりしていれば、運送業の開業資金を調達できるほか、創業期の資金調達も可能です。

もちろん、日本政策金融公庫の審査も、現状を全く無視するわけではありません。

そもそも、現状があまりにも悲惨な運送業者は、事業計画で将来性を示すことも困難でしょう。

将来性が不明であれば、日本政策金融公庫からの資金調達は不可能です。

6.自治体の制度融資

多くの自治体は、独自に融資を支援しています。

これを、一般的には制度融資といいます。

制度融資は、都道府県や市区町村などの地方自治体が、信用保証協会や銀行と協力し、公的資金を貸し付ける制度のことです。

制度融資の最大の特徴は、貸付金を自治体が出すということです。

簡単に言えば、自治体が貸付用の資金を金融機関に預け、通常の融資では資金調達しにくい会社に貸し付ける仕組みになっています。

このとき、信用保証協会の保証付きが条件になっていることも特徴といえるでしょう。

この仕組みは、銀行にとって非常に好都合です。

銀行自身の資金を貸し付ける場合、貸倒れリスクが高い運送業者には融資できません。

しかし、公的資金を貸し付けるならば、銀行の懐は全く痛まず、さらに信用保証協会の保証まで付いているのですから、銀行はほぼノーリスクです。

したがって、銀行から資金調達できない運送業者も、制度融資をうまく利用することで資金調達できる可能性があります。

また、制度融資は利子や保証料の補助を実施している場合が多く、調達コストの軽減にも効果的です。

制度融資の難点は、自治体によって対応にバラつきがあること、資金調達に時間がかかること、信用保証協会の保証審査が必須になることです。

制度融資は自治体が独自に行うもので、積極性にも差があります。

自治体によっては、運送業への支援に消極的で資金調達に役立たない、ということも考えられます。

利用できたとしても、調達可能額が低い、補助を受けられない、といったケースがしばしばです。

また、制度融資は他の融資制度に比べて時間がかかります。

商工会議所の仲介が必要になったり、受付窓口の対応力が低かったり、あるいは「自治体⇒金融機関⇔信用保証協会」という三者間のやり取りに手間がかかったりと、なにかと時間がかかるものです。

資金調達を急いでいる運送業者は、制度融資の利用は見送るべきでしょう。

このほか、制度融資は信用保証協会の保証が前提となるため、保証を受けられない運送業者は制度融資も利用できません。

7.ビジネスローン

銀行融資や公的融資を受けられない運送業者が、あくまでも融資にこだわる場合、ビジネスローンでの資金調達が考えられます。

ビジネスローンは、銀行・信販会社・消費者金融などが事業用資金を貸し付ける融資商品です。

審査難易度は「銀行>信販会社>消費者金融」をイメージしてください。

銀行融資も公的融資も利用できないとなると、よほど大きな問題を抱えているのでしょう。

したがって、多くの運送業者は消費者金融系のビジネスローンを選ぶこととなります。

消費者金融系のビジネスローンは、銀行融資よりも審査に通りやすく、スピーディな資金調達にも対応しています。

そもそも、ビジネスローンの主要な貸付先は「銀行融資を受けられない会社」です。

銀行と同じように審査すれば、どこにも貸せなくなってしまいます。

そこで、ビジネスローンは銀行融資よりも緩い基準で、機械的な手法によって審査することで、融資を出しやすくしているのです。

実際に、一般的な融資を受けられない運送業者や、資金調達を急いでいる運送業者が、ビジネスローンを利用するケースも多いです。

しかしながら、運送業の資金調達方法として、ビジネスローンはおすすめできません。

というのも、ビジネスローンには以下のような問題があるためです。

金利が高い

まず、ビジネスローンは金利が高いです。

消費者金融系のビジネスローンならば、年15%程度の設定が基本となります。

銀行融資の貸付金利は年2~3%が目安ですから、ビジネスローンがいかに高いかがよくわかるでしょう。

これが、運送業者におすすめできない最大の理由です。

運送業者は利益率が低いため、ビジネスローンから高金利で資金調達すると、利益率の維持が困難になります。

場合によっては、支払利息の負担で赤字になり、赤字を埋めるための資金調達に追われる「自転車操業」に陥るかもしれません。

運送業者は、ビジネスローンを引き金に、そのような悪循環に陥りやすいのです。

まとまった資金調達に不向き

また、ビジネスローンでは多額の資金調達は不可能です。

ビジネスローンの貸付先は、基本的に貸倒れリスクが高いため、貸す側はリスクの分散を心がけます。

例えば、運送業者1社に1億円貸し付けるのではなく、運送業者100社に100万円ずつ貸し付けることでリスクを分散するのです。

これがビジネスローンの基本姿勢ですから、ビジネスローンでは少額の資金調達が基本となります。

大手消費者金融系のビジネスローンは、融資上限を1000万円(あるいはそれ以上)に設定する商品がよくみられますが、実際に1000万円を調達できる運送業者は稀です。

初回利用で上限いっぱいに借りられる運送業者はゼロといっても過言ではありません。

初回は数十万円~100万円程度を借入れ、返済実績を重ねながら徐々に枠を広げていくのが一般的です。

初めてビジネスローンを利用する運送業者は、複数のビジネスローンから資金調達しても300万円程度が上限になるでしょう。

運送業は経費率が高く、300万円程度の枠であればすぐに使い切ってしまいます。

車両の取得などの投資をするにも、十分な金額ではありません。

運送業にとって、ビジネスローンは使い勝手が悪い資金調達方法といえます。

銀行評価が悪化する

最後に、銀行評価の悪化に注意してください。

ビジネスローンから借り入れた運送業者は、ほぼ確実に銀行の評価が悪化します。

なぜならば、銀行はビジネスローンを嫌うためです。

ビジネスローンは金利が高く、利益率を圧迫します。

利益率が低い運送業者にミスマッチであることを、銀行はよく知っています。

したがって、銀行は、「ただでさえ利益率が低くて融資しにくいのに、ビジネスローンで借りてはとても融資できない」などと評価するのです。

融資担当者によっては、経営者の資質に疑いを抱くかもしれません。

ビジネスローンは、運送業でも利用しやすいものの、資金調達の軸にはなりません。

どうしても資金繰りが回らないときに限って、一時的・補助的に使うものです。

銀行評価の悪化を避けるためにも、運送業者はビジネスローンを極力避けてください。

8.手形割引

手形割引は、支払期日前の手形を銀行や手形割引業者に譲渡し、早期回収によって資金を調達します。

手元に受取手形があることが前提ですから、手形取引の習慣がない業種や、手形取引を行っていない運送業者は利用できません。

経済産業省は、2026年までに手形取引の廃止を目指しており、電子記録債権(でんさいや電子手形)や信用取引への移行を促しています。

とはいえ、手形取引が習慣的に行われてきた業種では、未だに手形取引が多いのが実情です。

運送業も、他の業種に比べて手形取引が多く、手形割引は運送業でポピュラーな資金調達方法といえます。

手形割引のメリットは、手元に手形さえあれば簡単に資金調達できることです。

手形取引が多い運送業者は、取引の度に手形を受け取ります。

その手形を割り引くだけで資金調達できるのですから、活用しない手はありません。

また、手形割引はコストやスピードにも優れています。

手形割引は融資の一種ですから、割引料は年利換算で15~20%以下でなければなりません。

銀行の手形割引ならば、通常の融資と同程度の負担で資金調達でき、利益率が低い運送業者にも安心です。

資金調達を急ぐ運送業者は、スピード対応に強い手形割引専門業者を選ぶことで、数日中に資金調達できます。

ただし、国が手形割引の廃止を目指している以上、運送業の手形取引は長期的に減少していくはずです。

運送業の資金調達方法として、手形割引は徐々に利用しにくくなっていくでしょう。

現在、手形割引の依存度が高い運送業者は、資金調達の多様化を心がけてください。

9.リースバック

運送業と相性の良い資金調達方法のひとつに、リースバックがあります。

リースバックは、リース会社に固定資産を売却し、売却後にリース会社からそのままリースしてもらう仕組みです。

これにより、事業に欠かせない固定資産を売却し、資金調達できます。

運送業の場合、車両を売却することで資金調達します。

運送業には車両が欠かせず、通常は売却できませんが、リースバックならば売却後も使い続けることができるため安心です。

リースバックの問題点は、運送業者が所有している車両の数に左右されること。

たくさんの車両を所有している運送業者は、それをリースバックすることで数百万円、数千万円の資金調達も可能です。

しかし、所有車両が少ない運送業者にとって、リースバックはほとんど役に立ちません。

例えば、個人経営の運送業の場合、車両を1台しか所有しておらず、リースバックしても数十万円しか調達できないケースがよくあります。

また、車両の所有権が運送業者にあることが前提ですから、ローンが終わっていない車両はリースバックできません。

所有権が自社にあり、なおかつ多くの車両を所有しているならば、リースバックでの資金調達も検討してみてください。

10.ファクタリングの活用

最後に、運送業だからこそ効果的なのがファクタリングです。ファクタリングとは、回収前の売掛金を売却する資金調達方法です。

回収サイトの長い運送業では、ファクタリングが特に効果的といえます。No.1をはじめ、多くのファクタリング会社では即日での資金調達ができるため、資金不足に迅速な対応が可能です。

さらに、運送業の特徴として、突発的な仕事が多いことが挙げられます。そのような仕事を積極的に受注することが、「小口の売上を増やす」ことに繋がります。

しかし、突発的な仕事を受注したくとも、そのために必要となる人件費や燃料費などが負担となり、受注そのものが難しかったり、資金繰りの悪化を招いたりすることも多いです。

そのような場合には、ファクタリングによって資金調達するのがおすすめです。スピーディに資金調達できるため、突発的な案件の受注が容易となり、資金繰りの改善・安定にも役立ちます。

運送業にとって、あらゆる資金調達方法の中でも、ファクタリングは特に相性の良い資金調達方法といえます。資金繰り改善のために、ぜひ活用をおすすめします。

まとめ:運送業の資金調達はNo.1におまかせください

本稿では、運送業の資金繰りの特徴、問題点、改善方法、資金調達について解説しました。

運送業の資金繰りの難しさ、資金繰り改善のポイント、使いやすい資金調達方法などが理解できたと思います。

豊富な実績を有するNo.1では、これまでに多くの運送業者様の資金調達を支援してきました。

資金調達にファクタリングを活用したい方は、ぜひNo.1をご利用ください。

また、No.1には資金調達専門のコンサルタントが複数在籍しています。

ファクタリングだけではなく、資金繰り全般の支援も手掛けていますので、コンサルティングをご希望の方もお気軽にご相談ください。

株式会社No.1の各サービスの紹介は下記からご覧ください。

ご不明点やご質問はお気軽にお問い合わせください。

よく見られているファクタリング記事